さて、インボイス制度の施行が本年(2023年)10月1日に迫ってきました。インボイス制度に対応した請求書を発行する事業者としての登録(適格請求書発行事業者の登録申請)はお済みでしょうか?

今回は、インボイス制度の導入に当たって注意すべき点と、インボイス制度に対応したクラウドシステムとの上手な付き合い方について、考えていきます。

インボイス制度とは?

インボイス制度とは、正式な名称を「適格請求書等保存方式」といいます。この制度は2023年10月1日から施行されます。

インボイス制度がはじまると、消費税の仕入税額控除を受けるためには、①インボイス(一定の事項が記載された請求書や納品書などの帳票)と、②帳簿、の2つを保存しておかなければなりません。

「インボイス」(適格請求書)を発行するためには、税務署に登録申請を行って「適格請求書発行事業者」になる必要があります。そして、この登録は課税事業者でないと行えません。

上記のポイントは以下の3つです。

①インボイス制度が始まったら、消費税の仕入税額控除を受けるためにはインボイスが必要。

②税務署に登録した「適格請求書発行事業者」だけがインボイスを発行できる。

③消費税を納めている「課税事業者」だけが適格請求書発行事業者になれる。

インボイスとは、具体的にどのようなものか?

インボイス制度の下で認められる「インボイス(適格請求書)」とは、法律で定められた事項がきちんと記載されている請求書のことです。

インボイスに記載すべき事項は、消費税法で定められていて、具体的には下記の6つになります。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

これらのルールにのっとった請求書の見本を下記に示します。

(出所:国税庁「適格請求書等保存方式の概要―インボイス制度の理解のために―」)

インボイス制度に対応するためには?

では、インボイス制度の開始に向けて、どのような対応が必要になるのでしょうか?

ここでは、課税事業者を前提に必要な対応を検討してみましょう。

【インボイスの発行】

・現在の業務システムで対応できるか?

→(対応できる場合)バージョンアップ等のスケジュールや必要経費の検討

→(対応できない場合)システム改善やシステム変更などの検討

・発行したインボイスの保存方法や業務フローの変更の検討

・電子帳簿保存法への対応方法についての検討

【インボイスの受取】

・現在の業務システムで対応できるか?

→(対応できる場合) バージョンアップ等のスケジュールや必要経費の検討

→(対応できない場合)システム改善やシステム変更などの検討

・受け取ったインボイスの保存方法や業務フローの変更の検討

・電子帳簿保存法への対応方法

・軽費申請ルールの見直し

・新規取引の際の課税/免税事業者の確認や選定などのルールの見直し

・現在取引している免税事業者への必要事項の確認

上記のように、確認すべき事項は多岐に及びますが、特に問題となるのは、システムの変更などの検討が必要になった場合だと思われます。

インボイス制度だけでなく、今後も様々な形でデジタル対応が必要になると考えられますので、ここでは有力なクラウドシステムでのインボイス制度対応を考えてみましょう。

クラウドシステムによるインボイス制度対応

インボイス制度への対応に向けて、会計システムや販売管理システムでのクラウドシステム導入をお考えの方は多いと思います。

クラウドシステムの導入のメリット・デメリットを列挙してみました。

【メリット】

・クラウドシステムであれば、常に最新の税法等に対応したシステム構成になっているため、バージョンアップ等の手間が省ける

・クラウド会計システムと、他の業務システム(販売管理システムや帳票発行システム)と連携して業務を効率化できる

・クラウドにアクセスできる環境があれば、どこでも業務が進められるので、リモートワークなどへの対応が容易

【デメリット】

・従来の会計システムや販売管理システムと設計思想や利用方法等が大きく異なる場合があり、導入後の業務フローなどの混乱が起きる場合がある

・他のシステムとの連携などについても業務フローの見直しが必須で、会社のバックオフィス業務全体を俯瞰した業務フローやデータの流れの再設計が必要となる。

クラウドサービスを提供する会社が認定した「アドバイザー制度」を設けている場合もあります。クラウドシステムの導入や切替えを検討する際には、そのようなアドバイザーを頼ってみるのもいいかもしれません。

【参考】

・税理士の無料紹介サービス(Money Forwardクラウド)

→ https://biz.moneyforward.com/mfc-partner/advisor-referrals/

・freee認定アドバイザー(freee)

→ https://advisors-freee.jp/article/category/misc/611/

主なクラウドシステムの特徴

以下、利用しやすい主なクラウドシステムの特徴を、インボイス制度に即してご紹介します。

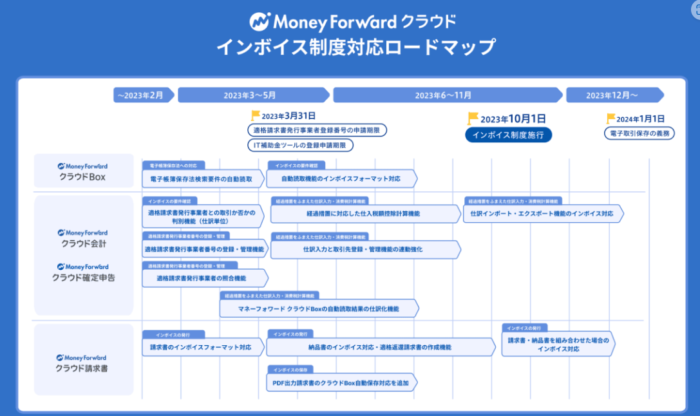

①マネーフォワードクラウド

インボイス制度に則った形で請求書の金額を計算できるよう対応しており、複雑な税計算やインボイス制度への対応に向けたシステム改修は不要です。また、「マネーフォワードクラウド請求書」からメール送信した請求書は、電子帳簿保存法の要件に即して自動で「マネーフォワードクラウドBox」に保存されます。

(出所:https://biz.moneyforward.com/invoice-about/)

②freee

誰でも簡単にインボイス制度に対応した見積書・請求書を作成できます。利用料金も無料のプランもあります。

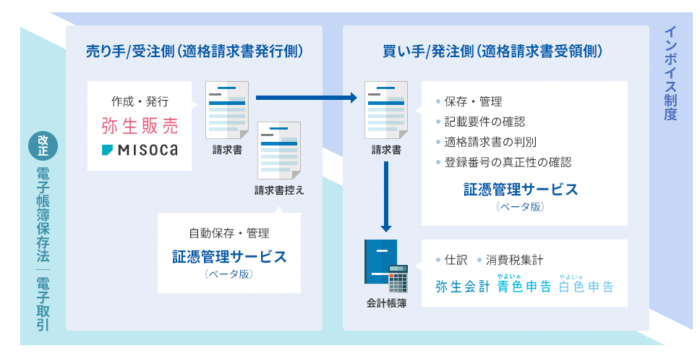

③弥生

弥生のクラウドシステムでは、インボイス制度とともに、電子帳簿保存法に対応できるようクラウドシステム全体で対応を行っています。

(出所:https://www.yayoi-kk.co.jp/lawinfo/2daikaisei/yayoi/index.html)

まとめ

インボイス制度の施行は10月に迫っています。自社のシステムで対応可能かどうか、早急に検討されることをお勧めします。

これからは業務システム全体を俯瞰して、デジタル・クライド対応が必要になってきます。会社全体の業務の見直しの一環として、クラウドシステムの導入を考えてみてはいかがでしょうか?