1,000万円超えたり超えなかったりする時の消費税の納税義務

消費税の納税義務は基本的に、以下の2ステップで判定します。

・ステップ1:基準期間の課税売上高で判定

・ステップ2:特定期間の課税売上高と給与等の支払総額で判定

また、売上に関係なく課税事業者になることもあるので注意しましょう。ここでは、主な消費税の納税義務について解説します。

ステップ1:基準期間の課税売上高で判定

消費税の納税義務があるかどうかを判断する最初のステップは、「基準期間」の課税売上高を確認することです。基準期間とは、法人の場合は、前々事業年度を表します。具体的には、基準期間と事業年度は以下が考えられます。

|

今期の事業年度 |

基準期間(前々事業年度) |

|

令和6年4月1日から令和7年3月31日 |

令和4年4月1日から令和5年3月31日 |

|

令和7年4月1日から令和8年3月31日 |

令和5年4月1日から令和6年3月31日 |

基準期間の課税売上高が1,000万円を超えているかどうかで、納税義務の有無が決まります。

たとえば、令和6年4月1日から令和7年3月31日で考えると、基準期間である令和4年4月1日から令和5年3月31日の課税売上高が1,000万円を超えていれば、今期は消費税の納税義務ががあります。逆に、基準期間の課税売上高が1,000万円以下であれば、今期は消費税の納税義務は免除されます。

これは、新しく事業を始めたばかりの法人でも同じです。開業1期目と2期目は、基準期間がないため、原則として納税義務は免除されます。

基準期間の課税売上高による判定は、3期目からと覚えておくと良いでしょう。

参考:国税庁「納税義務の免除」

ステップ2:特定期間の課税売上高と給与等の支払総額で判定

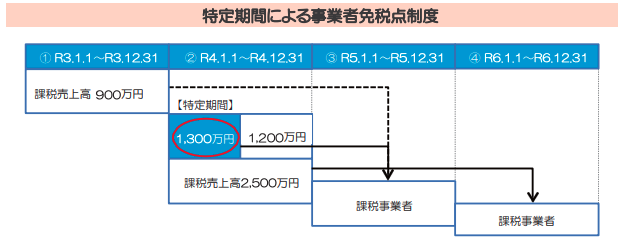

ステップ1で、基準期間の課税売上高が1,000万円以下だった場合でも、消費税の納税義務が生じるケースがあります。それは、「特定期間」における課税売上高と給与等の支払総額のどちらもが1,000万円を超えた場合です。

法人の特定期間とは、原則としてその事業年度の前事業年度開始の日以後6月の期間を指します。基準期間と特定期間の関係は以下の通りです。

引用:中小企業庁「中小企業税制(令和6年度版)」

上記の令和5年1月1日から令和5年12月31日の事業年度で考えると、基準期間である令和3年度の課税売上高は900万円のため、納税義務は免除されると判断するでしょう。しかし、特定期間が1,300万円のため、令和5年度の納税義務は免除されません。

基準期間だけで、納税義務を判断しないように注意が必要です。特定期間の判定は、2期目からと覚えておくと良いでしょう。

参考:国税庁「特定期間の課税売上高による免税事業者の判定」

売上に関係なく課税事業者になることがある

上記で説明した2つのステップ以外にも、売上の金額に関係なく、消費税の納税義務が生じるケースがあります。それは、以下のような場合です。

・課税事業者を選択した場合

・期首の資本金が1,000万円以上の場合(1期、2期のみ)

・インボイス発行事業者の登録をしている場合

これらのケースは、売上高が1,000万円を超えたり超えなかったりするかに関わらず、消費税の納税義務が生じるため、注意が必要です。納税義務が免除されるケースについては、以下の記事で詳しく解説しています。

関連記事:法人成りすると消費税の免除がなくなる?免除期間を長くするポイントと個人事業主への影響

1,000万円超えたり超えなかったりする時は課税売上高の金額に注意

1,000万円を超えたり超えなかったりする場合は、課税売上高の計算方法に注意が必要です。基準期間である前々事業年度が免税事業者の場合と課税事業者の場合で、課税売上高の金額は異なります。

基準期間の課税売上高が税抜になるケース

基準期間が課税事業者だった場合、課税売上高は税抜きで計算されます。

たとえば、2期前は課税事業者で課税売上高が1,100万円(税込)だったとします。この場合、消費税率10%で計算すると、税抜きの売上高は1,000万円です。納税義務は、税込の1,100万円ではなく、税抜きの1,000万円で判定します。

基準期間の課税売上高が税込になるケース

基準期間が免税事業者だった場合、課税売上高は税込で計算されます。

たとえば、2期前は免税事業者で課税売上高が1,045万円(税込)だったとします。この場合、免税事業者なので、そのまま1,045万円が課税売上高です。間違って、950万円で判定しないように注意しましょう。

1,000万円を超えたり超えなかったりする場合は、基準期間である2期前が免税事業者だったのか課税事業者だったのかによって、課税売上高の計算方法が異なるため注意が必要です。

納税義務の判定を間違えると、税金の金額にも影響します。また、延滞税などのペナルティが課される恐れがあるため注意しましょう。

消費税の納税義務の判定は複雑です。特に、1,000万円を超えたり超えなかったりする時は課税売上高の金額が、課税事業者と免税事業者で異なります。納税義務の判定は、税理士などの専門家に相談することをおすすめします。

石黒健太税理士事務所では、納税義務の判定だけでなく、創業支援を行う税理士としてお客様・経営者の隣に立ち、資金調達から経営成長戦略まで全力サポートさせていただきます。お電話でのお問い合わせも可能ですので、まずはお気軽にお問い合わせください。

売上1,000万円になると消費税はいくら払う?

「1,000万円売り上げたら、100万円の消費税を支払うのだろうか」と不安に思う方もいるかもしれません。実は、消費税の計算は単純な売上×10%ではありません。

ここでは、売上1,000万円の場合に実際にいくら消費税を支払うことになるのか、具体的な計算方法とシミュレーションを通してわかりやすく解説していきます。

消費税の計算方法は3種類ある

消費税の計算方法には、「原則課税方式」「簡易課税方式」「2割特例」の3種類があります。どの方法で計算するかは、規模や届出の有無によって異なります。

|

計算方法 |

対象者 |

|

原則課税方式 |

・簡易課税方式、2割特例が適用できない課税事業者 |

|

簡易課税方式 |

・消費税簡易課税制度選択届出書を提出している ・基準期間の課税売上高が5,000万円以下 |

|

2割特例 |

・インボイス制度がきっかけで免税事業者からインボイス発行事業者になった ・令和5年10月1日から令和8年9月30日までの日の属する各課税期間までの期間が対象 |

原則課税方式は、実際に受け取った消費税から、仕入等にかかった消費税を差し引いて計算する方法です。帳簿をしっかりつけている事業者に向いています。

|

原則課税の消費税額=課税売上に対する消費税額 ー 課税仕入に対する消費税額 |

簡易課税方式は、業種別に定められた「みなし仕入率」を使って、仕入等にかかった消費税を計算する方法です。帳簿をつける手間が省けるので、小規模事業者によく利用されています。

|

簡易課税の消費税額=課税売上に対する消費税額 ー 課税売上に対する消費税額×みなし仕入率 |

2割特例は、インボイス制度がきっかけで免税事業者からインボイス発行事業者が適用できる計算方法です。原則課税方式よりも納める消費税額が少なくなる場合があります。

|

2割特例の消費税額=課税売上に対する消費税額 ー 課税売上に対する消費税額×80% |

計算方法によって消費税の納税額が異なるため、自社に適した方法を選択することが大切です。

原則課税方式のシミュレーション

ここからは、以下の例を基に、原則課税方式・簡易課税方式・2割特例それぞれの消費税を計算します。

|

例 ・建設業(第3種事業に該当) ・課税売上高 1,100万円(税込) ・課税仕入高 660万円(税込) ・消費税はすべて10%の取引 ・免税事業者からの課税仕入なし ・インボイス制度がきっかけで免税事業者からインボイス発行事業者となった |

*説明をわかりやすくするため、実際の計算方法とは異なります。

原則課税方式では、以下の通りです。

|

課税売上に対する消費税額 |

100万円 ・1,100万円×10/110=100万円 |

|

課税仕入に対する消費税額 |

60万円 ・660万円×10/110=60万円 |

|

原則課税の消費税額 |

100万円ー60万円=40万円 |

上記の例を基に原則課税方式で計算すると、消費税額は40万円です。課税仕入高が660万円よりも高くなると納付する消費税額は40万円よりも少なく、660万円よりも低くなると納付する消費税額は40万円よりも増えます。

簡易課税方式のシミュレーション

次に簡易課税方式では、以下の通りです。

|

課税売上に対する消費税額 |

100万円 |

|

課税売上に対する消費税額×みなし仕入率 |

70万円 ・100万円×70%=70万円 |

|

簡易課税の消費税額 |

30万円 ・100万円ー70万円=30万円 |

例を基に簡易課税方式で計算すると、消費税額は30万円です。さきほどの原則課税方式に比べて、消費税額は10万円少なくなりました。

簡易課税方式では原則課税とは異なり、課税仕入高ではなく、みなし仕入率を用いて計算します。みなし仕入率は事業形態によって違い、第3種事業に該当する場合は70%です。簡易課税方式を選択する場合は、どの事業区分に該当するかの判断が重要です。

また、事前に簡易課税制度選択届出書を提出する必要があります。簡易課税の提出期限などについては、以下の記事で詳しく解説しています。

関連記事:簡易課税制度選択届出書の提出期限はいつまで?出し忘れた場合の対策と簡易課税を選択する前の注意点

参考:国税庁「簡易課税制度の事業区分」

2割特例のシミュレーション

最後に2割特例では、以下の通りです。

|

課税売上に対する消費税額 |

100万円 |

|

課税売上に対する消費税額×80% |

80万円 ・100万円×80%=80万円 |

|

2割特例の消費税額 |

20万円 ・100万円ー80万円=20万円 |

例を基に2割特例で計算すると、消費税額は20万円です。3種類のシミュレーション結果は以下です。

|

計算方法 |

消費税額 |

|

原則課税方式 |

40万円 |

|

簡易課税方式 |

30万円 |

|

2割特例 |

20万円 |

消費税は課税売上高、課税仕入高、事業区分などによって納税金額が異なります。今回のシミュレーションとは同じ結果にはならないため、自社にあった方法を選択することが大切です。

自社にあった消費税の選択については、当事務所までお気軽にご相談ください。無料相談も実施しておりますので、まずはお気軽にお問合せください。

消費税の事務負担を減らす方法

消費税の申告は、事業者にとって大きな負担です。特に、小規模事業者や個人事業主の方にとっては、本業に集中する時間を削って、複雑な計算や書類作成に追われるのは大変でしょう。

しかし、以下の3つの方法で消費税の事務負担を減らすことができます。

・会計ソフトを活用する

・簡易課税制度を検討する

・税理士に依頼する

ここでは、消費税の事務負担を減らすための効果的な方法を3つご紹介します。

会計ソフトを活用する

会計ソフトを導入することで、消費税の事務処理を大幅に効率化できます。会計ソフトは、日々の取引を記録するだけで、自動的に消費税の計算をしてくれます。また、申告に必要な書類も作成してくれるので、手作業で計算したり、書類を作成したりする手間を省くことが可能です。

手書きで帳簿をつけたり、Excelで表計算ソフトを使ったりして消費税を計算できます。しかし、ミスが発生しやすく時間もかかってしまいます。会計ソフトを使えば、これらの作業を自動化できるため、正確かつ迅速に事務処理を行うことが可能です。

たとえば、クラウド型の会計ソフトであれば、パソコンやスマートフォンからいつでもどこでもアクセスできるので、外出先でも簡単に取引を記録できます。また、銀行口座やクレジットカードと連携することで、自動的に取引データを取り込むことも可能です。そのため、入力の手間が省け、さらに効率的に事務処理を進められます。

会計ソフトを活用することで、時間と労力を節約し、本業に集中できます。

簡易課税制度を検討する

簡易課税制度では、「みなし仕入率」を使って消費税を計算します。実際の仕入額を計算する必要がないため、事務処理が簡素化されます。

原則課税制度では、すべての仕入について、消費税の控除額を計算する必要があります。これは、膨大な数の領収書や請求書の税率などを一つ一つ確認しなければならないため、非常に手間がかかります。

一方、簡易課税制度では、みなし仕入率を使うことで、この作業を省略することが可能です。

たとえば、小売業の場合、みなし仕入率は80%です。100万円の売上に対して、80万円の仕入があったとみなして消費税を計算します。そのため、実際の仕入額が70万円だったとしても、80万円で計算することができます。

ただし、簡易課税制度は、すべての事業者にとって有利とは限りません。実際の仕入率がみなし仕入率よりも高い場合は、原則課税制度の方が納める消費税額が少なくなる可能性があります。そのため、どちらの制度が有利なのか、事前にしっかりと検討する必要があります。

税理士に依頼する

消費税の申告業務を税理士に依頼するという方法もあります。税理士は、専門的な知識と経験を持つプロフェッショナルです。複雑な消費税の計算や申告手続きを正確かつスムーズに行ってくれます。

消費税は取引ごとに課税取引と不課税取引などの判断が必要なため、理解するのが難しい場合があります。また、申告手続きも煩雑で、ミスをしてしまうと、追徴課税や加算税などのペナルティが課される可能性もあります。税理士に依頼すれば、これらのリスクを回避することが可能です。

税理士は、記帳代行から申告まで、消費税に関するあらゆる業務をサポートしてくれます。また、節税対策や経営に関するアドバイスなどもしてくれるため、事業にとって心強いパートナーとなります。

関連記事:企業の成長が加速する税理士の選び方は?依頼する目的から選ぶ税理士の選び方とポイント

消費税の悩みはお気軽にご相談を!

1,000万円超えたり超えなかったりする場合、消費税の納税義務は基本的に以下の2ステップで判定します。

・ステップ1:基準期間の課税売上高で判定

・ステップ2:特定期間の課税売上高と給与等の支払総額で判定

しかし、インボイス発行事業者の登録など、課税売上高に関係なく課税事業者となるケースもあるため慎重に検討する必要があります。消費税の納税義務の判断を誤ると、税金に影響するだけでなく、延滞税などのペナルティが課せられる可能性があるため注意しましょう。

石黒健太税理士事務所では消費税の悩みだけでなく、税務・会計・労務などに関する問題や疑問について、専門的なアドバイスや解決策をご提供することができます。電話でのお問い合わせも可能なため、まずはお気軽にお問い合わせください。