事業を経営していると避けて通れない資金繰り。運転資金の不足が見込まれる場合、多くの経営者の方が融資を検討するでしょう。運転資金をどこから借りたらよいのかわからない、いくら借りられるのかと悩んでいないでしょうか。

この記事では、運転資金の融資を受けられる金融機関の種類や特徴、融資を受けるためのポイントを解説します。また、運転資金が不足する原因や資金不足を解消する方法も併せて確認し、自社の資金繰りを考える際の参考にしてください。

運転資金の融資が受けられる金融機関の特徴

運転資金とは、事業を運営していくための資金です。運転資金が不足する場合、多くの企業が金融機関から融資を受けて資金調達しています。

融資を受けられる主な金融機関として、銀行、信用金庫、日本政策金融公庫を始めとする政府系金融機関、ノンバンクの4つが挙げられます。それぞれの金融機関の特徴を見ていきましょう。

|

金融機関 |

借りやすさ |

特徴 |

|

銀行 |

やや借りやすい |

比較的低金利 |

|

信用金庫 |

借りやすい |

銀行よりも審査に通りやすい |

|

政府系金融機関 |

やや借りやすい |

小規模事業者向けの融資制度が充実している |

|

ノンバンク |

借りやすい |

最短即日で融資可能 |

銀行:比較的低金利で融資が受けられる

「融資」といえば、一番身近に感じられるのは銀行でしょう。銀行のプロパー融資や、信用保証協会の保証付融資は、多くの中小企業が資金調達の方法として利用しています。中小企業の場合は、一定の知名度や事業実績がある場合を除き、審査の厳しい都市銀行(いわゆるメガバンク)よりも、地方銀行を利用する方が融資を受けやすいでしょう。

比較的低金利で融資を受けることができ、長期返済にも対応しているため、余裕を持って返済していくことができます。

しかし、融資の審査が厳しいため、希望額の借り入れができなかったり、融資自体を断られてしまったりするケースがあります。審査に時間がかかるため、即日の融資は受けられない点も注意が必要です。

信用金庫:銀行に比べて借りやすい

信用金庫が銀行と異なるのは、営利目的ではなく、地域の中小企業や小規模事業者を資金面でサポートし、地域の活性化に貢献することを目的としている点です。

地方銀行よりも審査に通りやすく、創業したばかりの企業や小規模事業者でも比較的融資が受けやすいという特徴があります。

一方で、銀行に比べて金利が少し高めになるケースが多く、融資限度額も少ないというデメリットがあります。多額の融資を希望する場合は、銀行からの融資を検討した方がよいでしょう。

政府系金融機関:中小企業向けの融資制度が充実している

政府系金融機関は、中小企業の活動支援などを目的として政府が設立した非営利の金融機関です。その中でも日本政策金融公庫は、小規模事業者や個人事業主向けの融資制度が充実しています。

さまざまな業種で利用できる「一般貸付」のほか、事業の状況が悪化している場合、機械設備の導入を行う場合など、ケースに応じた融資制度が多数用意されています。

無担保・無利子で融資を受けることが可能で、金利も銀行より低めに設定されているため、安心して融資を受けることが可能です。ただし、審査のための提出書類の準備に時間と労力がかかるというデメリットもあります。

ノンバンク:即日融資も可能だが金利が高い

ノンバンクとはいわゆる消費者金融で、預金を取り扱わない貸金業者です。個人向けのイメージがあるかもしれませんが、事業者向けのビジネスローンを取り扱っているノンバンクも多くあります。

審査が厳しくなく、最短即日で融資を受けることもできるため、他にどこからも借り入れができなかった場合や、すぐに資金が必要で切羽詰まった状況にある場合は利用しやすいといえるでしょう。

ただし、銀行などと比べて金利が高い傾向にあるため、返済が長期化すると資金繰りが悪化する恐れがあるため注意が必要です。

運転資金の融資はどれくらい借りられる?

事業運営には、人件費や原材料費、仕入れ費用、事務所の家賃や水道光熱費など、様々な費用がかかります。

運転資金は事業を軌道に乗せるために借り入れるものですが、どのくらいの融資が受けられるか不安に思う経営者の方も多いでしょう。融資のおおよその目安は月の売上ベースで考えるのが一般的です。

売上の3ヶ月分が目安

運転資金の融資額は、一般的に月商の3ヶ月分が目安と言われています。ただし、業種や事業規模、資金繰りの状況によって必要な運転資金は異なります。

例えば、季節変動が大きい業種や売掛金の回収期間が長い業種の場合は、より多くの運転資金が必要になるでしょう。

借入金額は、前期の決算書や確定申告書などの資料、業績の推移、経営者が保有する資産などを基に決められます。創業期の場合は、事業計画書の提出を求められる場合があるでしょう。審査の結果、売上の3か月分以上の融資が受けられるケースもあります。

売上の6ヶ月分以上は難しい

6ヶ月ほどで軌道に乗らない事業は、成功が難しいと判断される可能性があります。融資をする金融機関では、基本的には事業が軌道に乗るまでの期間として長くても6ヶ月程度を目安に考えています。

事業が軌道に乗るとは、計画通り順調に進むことを指します。特に創業期は事業が軌道に乗るまでには時間がかかるため、運転資金は売上の3から6ヶ月分程度必要と考えられているのです。

そのため、売上の6ヶ月分以上の融資が必要ということは、事業を軌道に乗せるまでに6ヶ月以上の時間を要する見込みということになり、融資のハードルが上がります。

もちろん、開発に相当時間があるなど、他の業種よりも黒字化に時間がかかることが明らかな業種の場合は融資をしてもらえる場合もあります。

参考:中小企業庁「令和3年度(2021年度)の中小企業の動向」

希望額が増えると融資の難易度が高くなる

融資希望額が増えると、融資の難易度は高くなります。金融機関の融資担当者が、融資を受ける企業がきちんと返済できるかを厳しく審査するためです。

これまでの事業実績がない場合や、今後の事業の展望に不安がある場合、資金繰りに問題がある場合などには、多額の融資を受けるのは難しいでしょう。

また、融資希望額の設定には根拠が求められます。「心配だからたくさん借りておきたい」という漠然とした理由で融資を受けることはできません。

経営者自身も事業の現状分析を行い、事業の強みや課題・解決策や、融資が必要な理由を説得力のある言葉で伝えられるようにする必要があります。

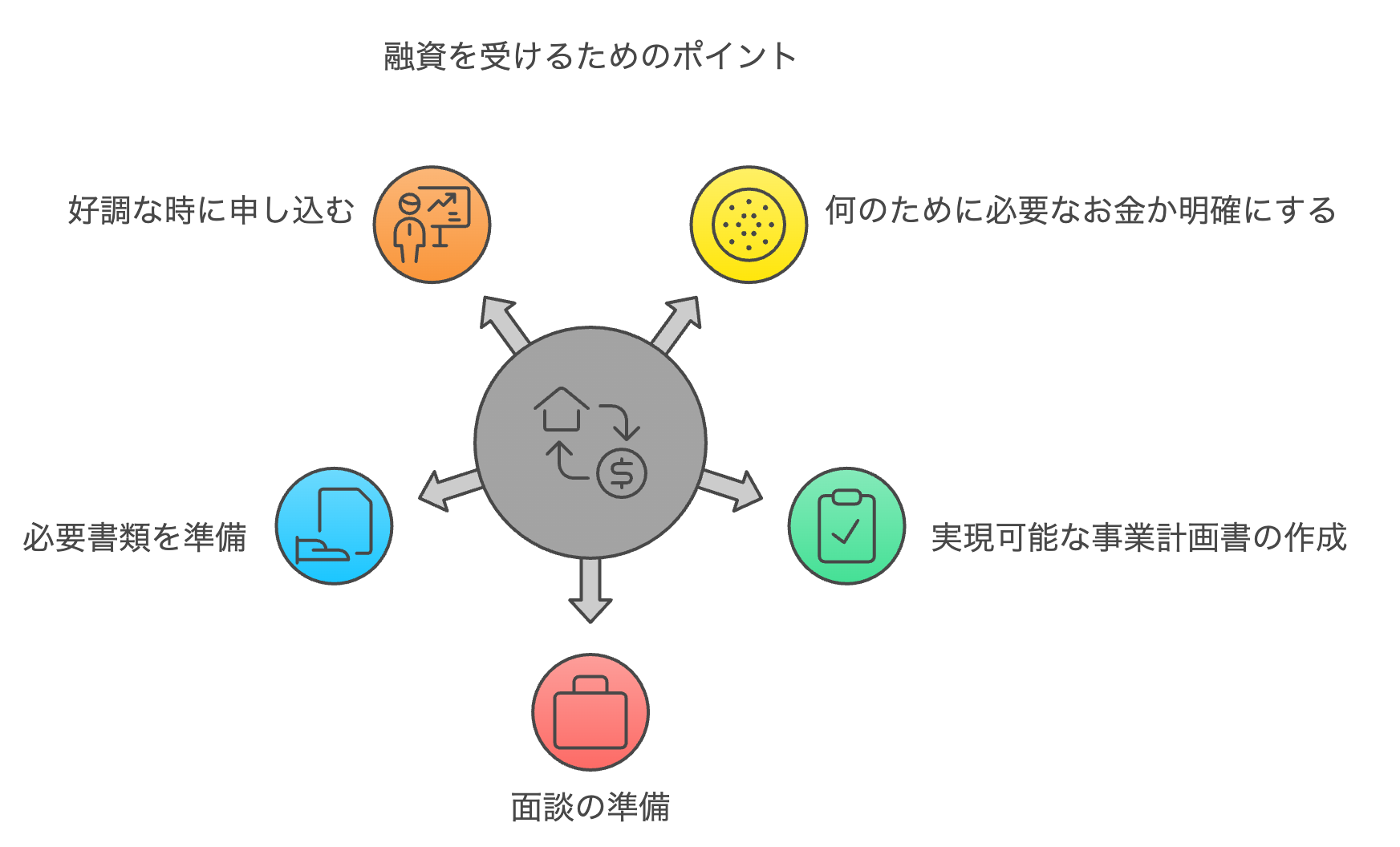

運転資金の融資を受けるためのポイント

運転資金の融資を受ける際は、金融機関の融資担当者に融資を受けたい理由や今後の事業計画について納得してもらう必要があります。書類や面談でしっかりと状況を伝え、安心して融資してもらうためには、事前に準備や検討が必要なポイントがあります。

何のために必要なお金なのかを明確にする

まず、なぜ融資が必要なのか、具体的に何にお金を使うのかを明確にすることが重要です。きちんとした収支計画があり、資金調達が必要な部分を明確にした上で融資を申し込むことが前提です。

「事業の先行きが心配だから」「赤字で大変だから」という漠然とした理由では、融資担当者から不信感を抱かれ、融資を断られてしまうでしょう。また、融資制度によっては決まった使途しか認められないケースもあります。

例えば、設備投資のために借り入れたお金を運転資金として使うことはできません。

実現可能な事業計画書を作成する

融資担当者に事業の概要やビジョンを伝える資料として、事業計画書を作成しましょう。これまでの経営状況、今後の事業のビジョン、収支予測などを盛り込んで、実現可能な計画を作ることが大切です。

具体的な数値や根拠となるデータを示すことができる場合は添付して、できるだけ内容に説得力を持たせましょう。矛盾する点があったり、根拠のない計画を書いたりすると、金融機関の融資担当者に「事業を継続していける可能性が低い」と判断されてしまいます。

関連記事:事業計画書のスムーズな作り方とは?わかりやすい方法を解説

面談の準備をする

融資を受けるにあたって、金融機関の融資担当者との面談が行われる場合があります。面談の鉄則は、事実に基づいて誠実に受け答えすることです。提出した決算書などから事業について懸念点が読み取れる場合は、融資担当者はその点について詳しく確認します。

以前に確認した内容と会社や事業の状況が大きく変わっている場合や、返済に遅延が生じた場合などは説明を求められる可能性もあります。面談で質問されても困らないように、自社の状況について客観的に分析し、リスクや課題があれば解決策まで明らかにしておきましょう。

融資の申し込みに必要書類を準備する

融資の申し込みの際に必要な書類は多くあります。スムーズに手続きを進めるため、抜け漏れなく準備しましょう。銀行融資に必要な書類の一例としては、以下が挙げられます。

- 決算書

- 試算表

- 資金繰り表

- 事業計画書

- 銀行取引一覧表

- 納税証明書

- 商業登記簿謄本(法人の場合)

所得税や法人税、消費税の納税証明書は税務署で申請できますが、e-Taxでの電子申請も可能です。商業登記簿謄本についても、法務局の窓口で申請するか「登記・供託オンライン申請システム」で申請できます。

事業が好調な時に申し込む

融資を申し込むのは事業が好調なときがよいでしょう。事業が低迷している時期よりも、事業を拡大する時期のほうが返済能力が高いと評価されるためです。

金融機関は融資したら返済してもらわなければならないため、債務超過の状態にあったり、赤字が続いていたりして返済能力が低い企業にはなるべく融資したくないと考えています。

逆に、事業が安定している企業にはお金を借りてほしいと考えます。希望どおりに融資を受けられるよう、申し込むタイミングを考えましょう。

関連記事:融資に強い税理士の特徴は?探し方と資金不足の改善について解説

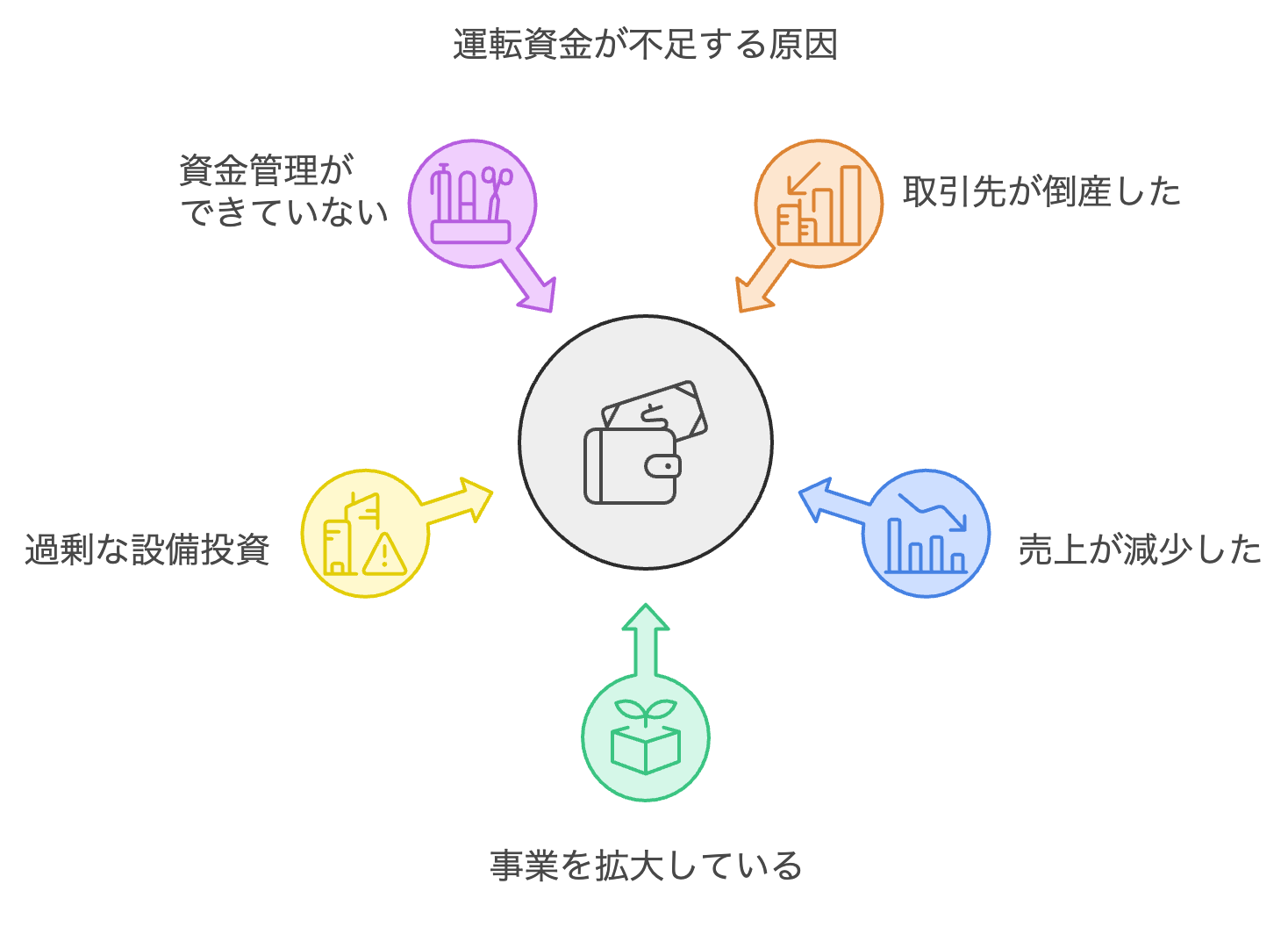

運転資金が不足する原因

会社経営に悩みはつきものですが、中でも資金調達は多くの経営者が悩む問題です。運転資金が不足して、融資などによる資金調達が必要になるケースは珍しくありません。では、運転資金が不足してしまうのはどのような場合でしょうか。

取引先が倒産したから

多くの企業では、売上は納品時に受領するのではなく、売掛金として納品から一定期間後に回収しているでしょう。そのため、取引先が倒産すると売掛金が回収できなくなってしまいます。

取引先が倒産すると、売掛金は回収できませんが、経費に対する支払いは必要です。コストは発生したのに予定した売上が入って来ないという事態により、自社の資金繰りも悪化します。

シェアの高い取引先が倒産したことにより、取引先までドミノ式に倒産してしまう場合もあります。売上の大部分を少数の取引先に依存している企業は、特にリスクが高いといえるでしょう。

売上が減少したから

単純に、入ってくるお金が少なくなったことによって、運転資金が不足することも考えられます。売上の減少には様々な要因があります。

例えば、競合他社が新商品や新しいサービスを展開した、近隣にライバル店が出店してお客さんが流れた、口コミなどが広まり商品の評判が下がってしまったなどです。企業に不祥事があった場合にも、消費者が抗議の意を表す「不買運動」のような形で売上が下がることがあります。

売上は常に安定しているものではなく、その他の理由によって一時的に減少する可能性があります。売上が減少しても事業が継続していけるよう、手元にキャッシュがある状態が理想です。

事業を拡大しているから

事業を拡大していくフェーズの企業は、運転資金がより多く必要になります。仕入れを増やす、取引先を増やすために営業する、広告宣伝する、人を雇うなど、売上を増やすための様々な施策はコストを伴うためです。

十分な資金がないまま事業拡大に踏み切ると、売上は安定しているのに資金繰りがうまくいかなくなり黒字倒産ということにもなりかねません。事業拡大の際には、事前に綿密な計画を立て、運転資金が不足しそうであれば資金調達を考えましょう。

過剰な設備投資をしたから

建物や機械などの過剰な設備投資が原因で、運転資金不足になることがあります。設備投資は大きなお金が出ていく一方、利益が出るまでに時間がかかることがあります。

想定していた利益が出ないと、資金繰りが厳しくなるでしょう。設備投資のための資金を融資などにより準備した場合は、返済期限までに資金を用意できない恐れがあります。

設備投資をする場合は、何年間で回収できるのか、資金計画を含めての検討が大切です。

資金管理ができていないから

資金管理が甘いと、いくら入ってきていくら出ていくのかという基本的な資金状況がわからないため、運転資金不足に陥ってしまう可能性があります。

資金管理をするには、売上をきちんと記録し、売掛金が確実に回収できているか定期的に確認が必要です。また、請求漏れがないかの確認も大切です。

入金だけでなく、支払条件を取引先の都合に任せて決めているのであれば、見直す余地があるかもしれません。在庫管理を適切に行い、仕入れ数量や価格も管理しましょう。

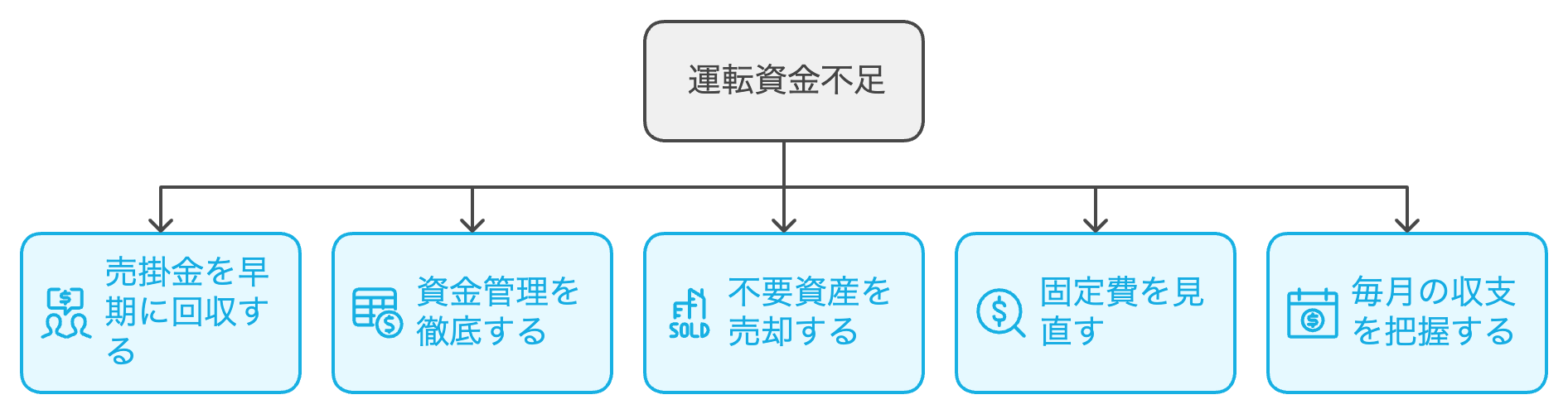

運転資金不足を融資以外で解消する方法

運転資金が不足しそうな場合、多くの経営者の方は金融機関からの融資を検討するでしょう。しかし、運転資金不足を解消するには様々な方法があります。

融資は資金不足の根本的な解決ではありません。まずは自社でできることがないかを検証しましょう。

売掛金を早期に回収する

売掛金の回収にかかる期間は業種によって異なりますが、一般的には1~2ヶ月ほどです。一方、経費の支払いのサイクルが1ヶ月であれば、入金よりも先に支払いが必要になります。

売掛金の回収と買掛金の支払いのサイクルが合わないために運転資金が不足してしまう場合、売掛金を早期に回収することが有効な解決策となります。

また、売掛金の早期回収が難しい場合は、支払条件の交渉をする方法もあります。取引先の資金繰りの都合もあるため、変更希望時期の半年程度前に交渉するのがよいでしょう。余裕を持って交渉することで、取引先は今後も安心して商品を購入したりサービスを利用できます。

資金管理を徹底する

資金管理を徹底することで、現状を正しく把握し、今後の資金計画の見通しができます。売掛金はいついくら回収できる見込みなのか、どれだけ回収できたのかを把握しましょう。

毎月の家賃や光熱費、人件費、返済などの固定費や、仕入れ費用などはいついくら支払わなければならないのかも同様にきちんと理解しておく必要があります。事業資金の管理をどんぶり勘定でしていると、キャッシュが足りなくなる恐れがあるため注意しましょう。

不要資産を売却する

使用していない遊休資産を売却することで、一時的なキャッシュを得ることが可能です。売却資産を維持管理するコストがかかっていた場合は、その分のコストを削減することにもなり、運転資金を継続的に増やすことにもなります。

使用中の資産を売却してしまうと、事業活動を休止または縮小せざるを得なくなったり、代替品を準備するのにコストがかかったりするというデメリットがあります。資産の種類によっては、売却したいと思ってもすぐに買い手がつかないケースもあるので注意が必要です。

また、不要資産の売却によって、税金が発生する可能性があるため、事前に税理士などの専門家に確認しましょう。

固定費を見直す

固定費は売上の増減に関係なく、一定期間で必ず発生する費用です。例えば、従業員の給与や福利厚生費、事務所の地代家賃、減価償却費、光熱費、車両費などがあります。運転資金不足を解消するために、固定費を見直して削減するのは比較的取り組みやすい方法です。

固定費を見直すには時間外労働を減らす、アウトソーシングを活用するなども有効な方法です。しかし、従業員の給与を下げると、従業員のモチベーションの低下や離職に繋がる恐れがあるため注意しましょう。

毎月の収支を把握する

資金不足を解消するために必ずやるべきことは、毎月の収支を把握することです。現在資金不足で困っていない企業でも、今後の資金繰りの見通しを立てるために重要です。

収支を正しく把握するためには、売掛金をいくら回収できたのか、費用は何にいくらかかったのか、帳簿をきちんとつける必要があります。記録が何もない状態だと、いくら利益が出たのか、またはいくら赤字になってしまったのかが把握できず、資金繰りを検討することもできません。

現時点で毎月収支が把握できていない場合は、税理士に相談するのがおすすめです。管理の仕方についてアドバイスがもらえるほか、記帳や証憑の整理まで代行してもらえる場合もあります。

資金繰りの改善や、クラウド会計の利用などについては、石黒健太税理士事務所へお気軽にお問い合わせください。

関連記事:いい税理士はすぐわかる?面談やホームページで見極めるポイントを解説

運転資金の融資に関するQ&A

運転資金の融資を受ける金額の目安はいくらですか?

融資を受けられる金額の目安は月の売上の3ヶ月分程度です。融資を受ける企業の業種や事業状況によって具体的な融資限度額は変わります。いくら融資を受けるべきかという観点では、事業が軌道に乗るまでに発生する赤字分をカバーできる金額で考えるとよいでしょう。

運転資金は何ヶ月分必要ですか?

最低でも月の売上の3ヶ月分を用意しておきましょう。事業が軌道に乗るために半年から1年はかかると言われています。特に、創業期や事業を拡大するタイミングは運転資金が不足しやすいでしょう。

赤字でも運転資金の融資を受けることはできますか?

赤字決算の場合は、銀行から融資を受けるのが難しくなります。赤字の状態では返済能力が低いと判断されるためです。

創業間もない場合や、災害などによる一時的な赤字の場合、赤字決算だが資産を保有している場合などは、赤字でも銀行から融資を受けられる場合があります。また、政府系金融機関であれば、赤字でも融資を受けられる可能性があります。

運転資金の融資と資金不足の解消は税理士に相談を検討

運転資金の融資を考えている、資金不足を解消したくて悩んでいるという経営者の方は、税理士に相談することを検討するとよいでしょう。

税理士に相談すると、決算書などを基に融資が本当に必要なのかアドバイスを受けることができます。融資の申し込みをするにあたっても、借入先の選定や必要書類の準備なども専門家にサポートしてもらうと安心です。